企業間の継続取引におけるトラブルの一つに「支払遅延」「支払延期」があります。

企業間の継続取引におけるトラブルの一つに「支払遅延」「支払延期」があります。

約束の期日までに入金がない、ちょっと待ってほしいと言われている、こうした場合には、与信管理の観点から敏感に反応しなければなりません。

以下、支払遅延等があった際の注意点等を紹介します。

支払遅延が発生する原因

支払遅延の発生原因は、複数考えられます。

①取引先が単に支払期日を見落としていた

②こちらの仕事・サービス、商品に問題があった

③取引先のキャッシュフローが悪化している

①取引先が単に支払期日を見落としていた

①の場合、取引先に対して問い合わせをするというような対応で多くの場合解決します。

また、次回からは、請求書を出すタイミングを工夫したり、支払期日前の確認(請求書の到着確認)などを行い、再発を防止の蓋然性を軽減することが可能です。

②こちらの仕事・サービス、商品に問題があった

②の場合は、こちらの仕事・サービス・商品に相手方が言うような問題・不具合があるのか精査し、実際に問題があれば、その是正対応をすることになります。

問題・不具合の有無につき意見・見解が分かれる場合には、ケースごとにどこまで争うべきか、互いに譲歩することはあり得るか、などを検討することになります。

この類型の一つとしては、たとえば、建物の建築の請負代金を巡るトラブルがあります。

完成した仕事の目的物の瑕疵・不具合の有無や程度が争点になるケースです。こうしたケースでは、場合によっては訴訟にまで発展することもあります。

参照:建築・リフォーム工事代金(請負代金)トラブル ex北九州

③取引先のキャッシュフローが悪化している

支払いを待ってほしいと言われた場合に、与信管理の観点から、もっとも敏感に警戒しなければならないのは、このキャッシュフローの悪化です。

取引先たる相手が、①や②のような事情を述べていたとしても、実際のところ、単にキャッシュフローが悪化しており、支払いを伸ばすために種々の主張をしているにすぎないというケースもあります。

支払いを待ってほしいと言われた場合、相手方主張の事情はともかくも、相手方のキャッシュフローが悪化していないか、警戒しなければなりません。

相手方のキャッシュフローが悪化している場合

どうも、相手方のキャッシュフローが悪化している、財務がかなり悪そうだ、と言う場合には、回収手段等を急ぎ検討することになります。

キャッシュフロー悪化の把握

相手方のキャッシュフローの状況は、外部から把握することはなかなかに困難ですが、民間信用調査会社の信用調査報告書を取得したり、本社の登記を取得したりすることである程度の情報を得ることが可能です。

相手方のキャッシュフローの状況は、外部から把握することはなかなかに困難ですが、民間信用調査会社の信用調査報告書を取得したり、本社の登記を取得したりすることである程度の情報を得ることが可能です。

また、相手方会社に訪問した際に、なぜ支払いが遅れるのか、いつ払ってもらえるのか、ズバリ聞いてみるのもいいでしょう。

そこで、たとえば、他の大口の売り上げがあった時に支払う、などの回答があった場合、すでにキャッシュフローがかなり悪化していることが伺われます。あるいは悪化していると想定してことをすすめるべきです。

キャッシュフロー悪化時の対応

キャッシュフロー悪化時の検討対象は、従前より与信管理・債権管理をしているか否かあるいはその程度によって大きく変わります。

担保を取っている等の事情がある場合

従前より与信管理をしていた場合、企業としては、その与信管理方針に従って、意思決定をすることになります。

たとえば、与信管理の一環として、相殺できる反対債権を有しているとか、物的担保をとっているというような対策を講じていた場合には、それらの既存の対策を実行に移すか否かを検討することになります。

もちろん、相手方のキャッシュは悪化しているが、まだ許容リスクの範囲内であって、担保権実行等の手続きをしなくて済むのではないか、というような場合もあります。

ただ、こうした場合においても、取引額の縮小を図ったり、どの段階に達すれば担保権実行を行うかにつき、事前に決めておき、その段階を迎えたら速やかに手続に移れるよう、準備はしておくべきです。

与信管理を何らしていない場合

反対に、何も対策を講じていなかったような場合には、そこから、相手方の財産をどの程度把握できるかが債権回収できるか否かの分かれ目となります。

概して、取引先の資産として、どのようなものがあるのかを把握されている中小企業の経営者の方は少なく(これも与信管理の問題ですが、)、また現実に財産を把握しようとしても困難な場合が少なくありません。

結局のところ、本当に相手の財務・キャッシュフローが悪化していた場合には、何らの手も打てないと言うケースも少なくないのです(その意味において普段の与信管理の方がよほど重要ではあります。)。

ただ、上記民間信用調査会社の信用調査報告書や登記事項証明書等により、債権者が押さえ得る価値ある財産を把握できるケースもありますし、自社商品が相手方の手元に残っているような場合には、当該商品の回収等も検討対象となり得ます。

相手のキャッシュが悪化していると思われる場合には、敏感にこれに反応し、現実に取りうる債権回収策の有無を速やかに検討しなければなりません。

支払遅延が生じたら

支払遅延が生じた場合、常に法的措置などの強硬策を取るわけではありません。法的措置をとることは、多くの場合、当該会社との取引の断絶を意味しますので、その先の取引は期待できません。

支払遅延が生じた場合、常に法的措置などの強硬策を取るわけではありません。法的措置をとることは、多くの場合、当該会社との取引の断絶を意味しますので、その先の取引は期待できません。

そのため、支払遅延が生じた場合、今後の取引を優先すべきか、債権回収を優先すべきか、または取引額を減少させつつ様子を見るか、会社は経営判断に迫られます。

しかし、その判断には緊急性が求められることも少なくない上、多くの場合、民法や商法、民事執行法や民事保全法等の法律上の知見が不可欠となります。

そもそも、債権回収という選択肢が有効にとれるのか、その判断自体が難しいのです。

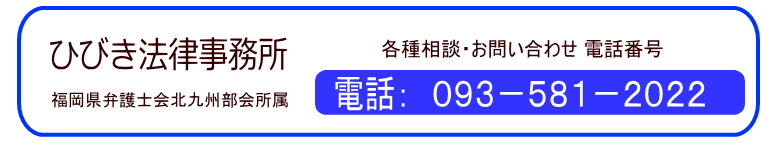

支払遅延に遭遇した場合には、その対応策につき、一度弁護士にご相談ください。経営判断の一助になると思います。